伴随中国经济高速增长的结束,多年积累起来的问题逐步显露。对于经济下行的预期越来越成为众多投资者的共识。

有钱人选择带着资本跑路,有人想通过美股股市上的三倍做空中国的ETF在经济下跌的过程中实现资产升值。

我也是持同样的预期观点的,特别是伴随的各项政策在香港的实施,香港已经不再是之前的香港了,资金外流市场萎缩。

从年初开始陆陆续续买了一点YANG,虽然中间有赚,但是累计到三月,算了一下还是亏损的。这才想起认真的把这个基金算一算。

算完以后才发现,自己开始一头扎进去的时候想当然了,以为中国股市跌它就会涨,经过计算才知道,这个股票的耗损极其高,如果时机把握不好,完全就沦落为为“拿自己的钱给基金打工”的命运。

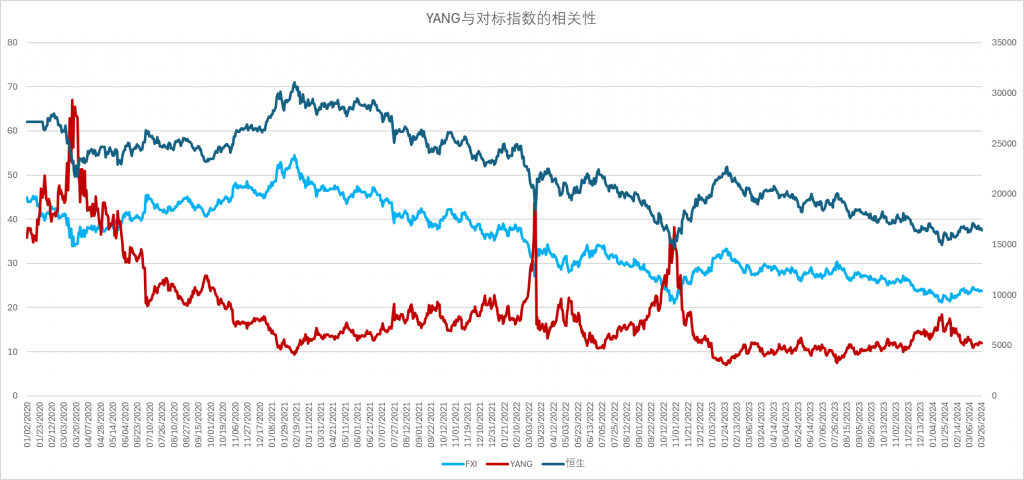

我们来看一些这个基金与对照指标的关联性:美股的YANG跟踪的并非是中国大陆指数而是香港的中国指数。正向对标的是在美股的基金FXI,从长期趋势上看FXI与恒生指数的整体趋势基本上是吻合的,两者的差别不大。

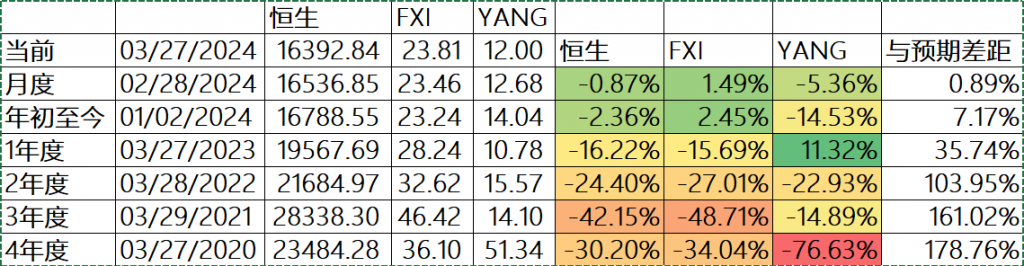

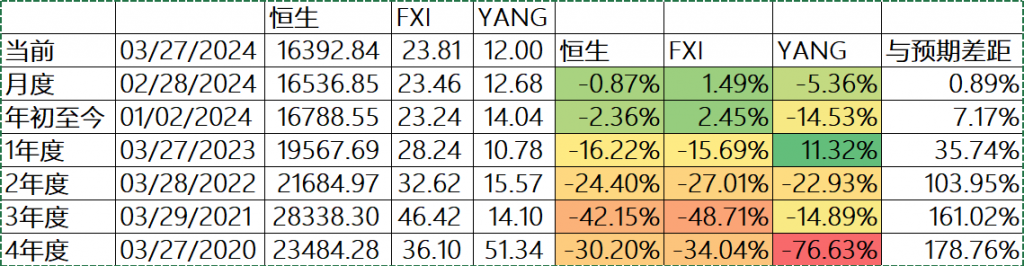

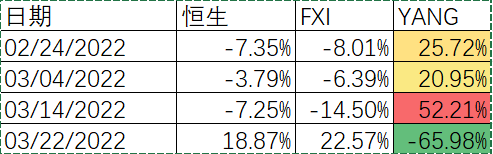

下面我们来看看YANG的耗损到底有多大,需要说明的是为了计算简单都没有计算FXI和YANG的股息收益:

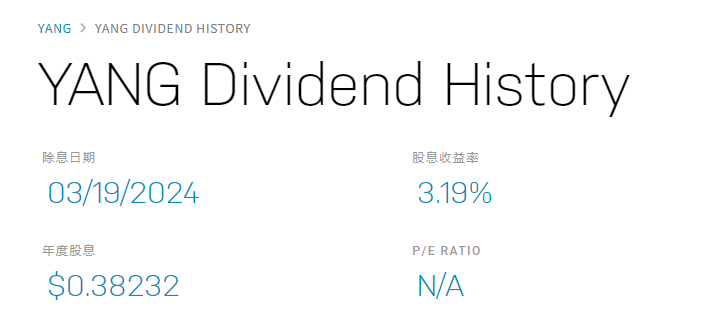

这里没有考虑这只etf的分红率,2023-2024年的股息收益率是3.19%,后面的波动的时候大家自己脑补进来。

对比FXI的历史平均股息率是2.57%。

通过这个表可以清晰的看到,YANG真的不适合长期持有,长期因为耗损,极大的偏离我们的三倍预期。

以最近一个交易日3月27日的恒生指数,分别与30天前、年初比较都是小幅下跌的,但是FXI却是增长的,这与目前香港股市的热点集中相关。在FXI增长1.49%的情况下,按照反向三倍计算应该是下跌4.47%,但是实际YANG下跌了5.36%。高出了0.89%个百分点。

其实三十天的情况还好了,如果和年初对比,在FXI增长2.45%的情况下YANG下跌了14.53%之高,耗损掉了7.17%。

如果再延长对比周期,从1-4年年度比看,那就是触目惊心了。2024年3月与2023年3月对比在FXI下跌15%,三倍做空应该赚45%才是,但实际只有11%的获利。对比2022年3月,标的港股下跌,YANG也下跌,下跌的幅度丝毫不亚于港股。如果从2021年3月拿到现在,在港股下跌近50%的情况居然没有收益还是亏损的。如果拿着4年这个基金,它跌的幅度比港股还高。

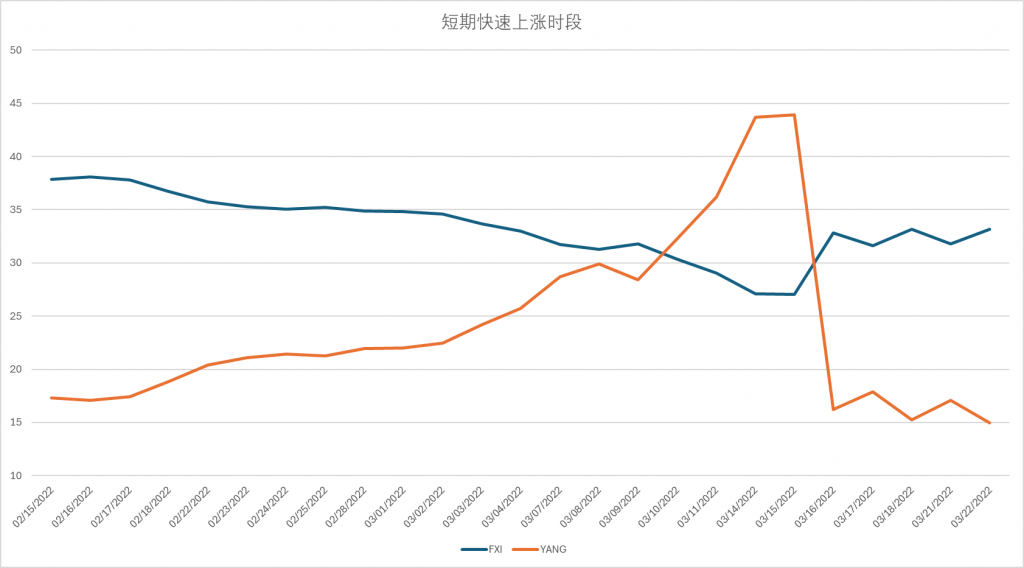

所以投资YANG一定瞅准时机短期获利了解,否则在摩擦摩擦中把本金给摩没有了。再回到历史趋势的对比中,虽然长期持有的成本极高,但是在一些短时间大波动的时期内,购买YANG还是非常有利可图的。

在2022年2月到3月的四周时间里,随着中国50指数的快速下跌,YANG的收益达到了翻倍,

但是如果没有看准时机,快进快出,多停留一周就会重新回归尘土。

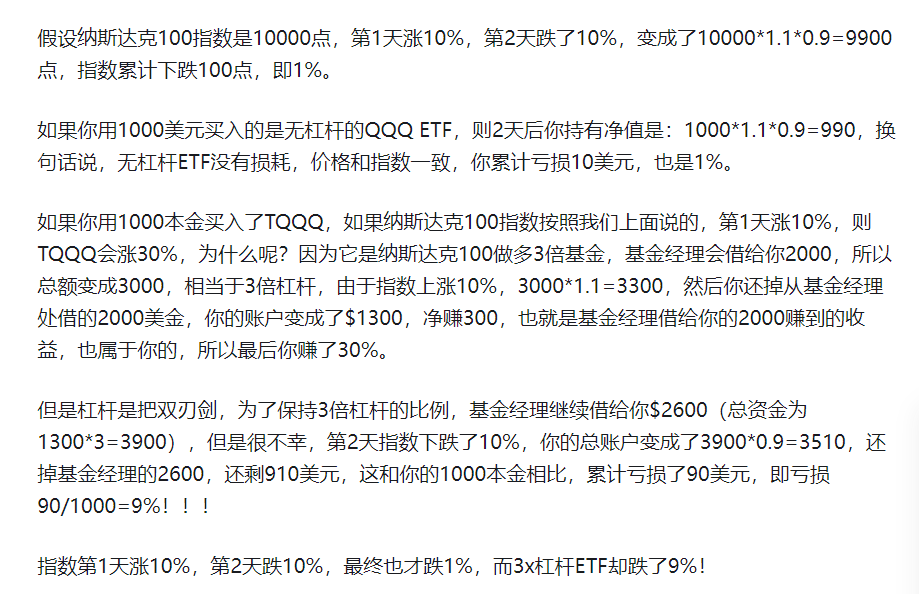

下面就看看为什么会有耗损,举个例子:

假设纳斯达克100指数是10000点,第1天涨10%,第2天跌了10%,变成了10000*1.1*0.9=9900点,指数累计下跌100点,即1%。

如果你用1000美元买入的是无杠杆的QQQ ETF,则2天后你持有净值是:1000*1.1*0.9=990,换句话说,无杠杆ETF没有损耗,价格和指数一致,你累计亏损10美元,也是1%。

如果你用1000本金买入了TQQQ,如果纳斯达克100指数按照我们上面说的,第1天涨10%,则TQQQ会涨30%,为什么呢?因为它是纳斯达克100做多3倍基金,基金经理会借给你2000,所以总额变成3000,相当于3倍杠杆,由于指数上涨10%,3000*1.1=3300,然后你还掉从基金经理处借的2000美金,你的账户变成了$1300,净赚300,也就是基金经理借给你的2000赚到的收益,也属于你的,所以最后你赚了30%。

但是杠杆是把双刃剑,为了保持3倍杠杆的比例,基金经理继续借给你$2600(总资金为1300*3=3900),但是很不幸,第2天指数下跌了10%,你的总账户变成了3900*0.9=3510,还掉基金经理的2600,还剩910美元,这和你的1000本金相比,累计亏损了90美元,即亏损90/1000=9%!!!

指数第1天涨10%,第2天跌10%,最终也才跌1%,而3x杠杆ETF却跌了9%!

显然,即使指数恢复到原位,这个杠杆式ETF也涨不回原来的价格了,这种由于震荡导致的永久性亏损,叫做震荡损耗,当跟踪的指数波动越大时,震荡损耗越明显。

我是入美股时间不太久,而且相对保守的投资风格,希望在退休前稳定积累退休金,此次尝试让我知道谋定而后动的道理。欢迎大家关注我的频道,如果你是新股民我们交流一起滚雪球,如果您是老股民多多指点不吝赐教。